第123回 千年企業研究会(福井塾)議事録

令和5年10月17日

株式上場のメリット・デメリットについて(2)

今回は前回お伝えしていた通り、株式上場のメリット・デメリットについてお話をしたいと思います。この話が終わりましたら、次に法人税に進めていく予定です。

(1)株に関する雑学

さて、株式上場のメリット・デメリットの話に入る前に株に関する雑学について触れたいと思います。

皆さんもよく「日経平均株価」や「日経平均」という言葉を見聞きする事があるかと思いますが、この「日経平均」とは何かご存知でしょうか?私もそうでしたが、もしかしたら多くの方がこの「日経」は「日本経済」だと思っている方もいるかもしれません。実はこの「日経」は「日本経済」の事ではなく「日本経済新聞社」の事を指しているのです。

日経平均…日本経済新聞社が上場している企業より任意で選出した225社の株価の平均(※東証プライム市場上場銘柄から市場流動性の高い銘柄を中心に業種間のバランスを考慮して選定し、年に1回定期見直しを行う。)

また、「NYダウ」や「ダウ平均」という言葉も見聞きされる事があるかと思います。この「ダウ」という英単語はありませんので何の事だろうと思われる方もいらっしゃるかもしれません。これは世界的に有名な「ウォール・ストリート・ジャーナル」を発行するニュース通信社である「ダウ・ジョーンズ社」を指しているのです。同社は日本経済新聞社同様、経済紙を発行する名門の通信社として知られています。

ダウ平均(NYダウ)…「ダウ・ジョーンズ社」によりアメリカ各業種の代表的な30社が選出された株価の平均

(2)上場企業とは

上場するメリットの話に入る前に、先ずは上場企業について触れていきたいと思います。

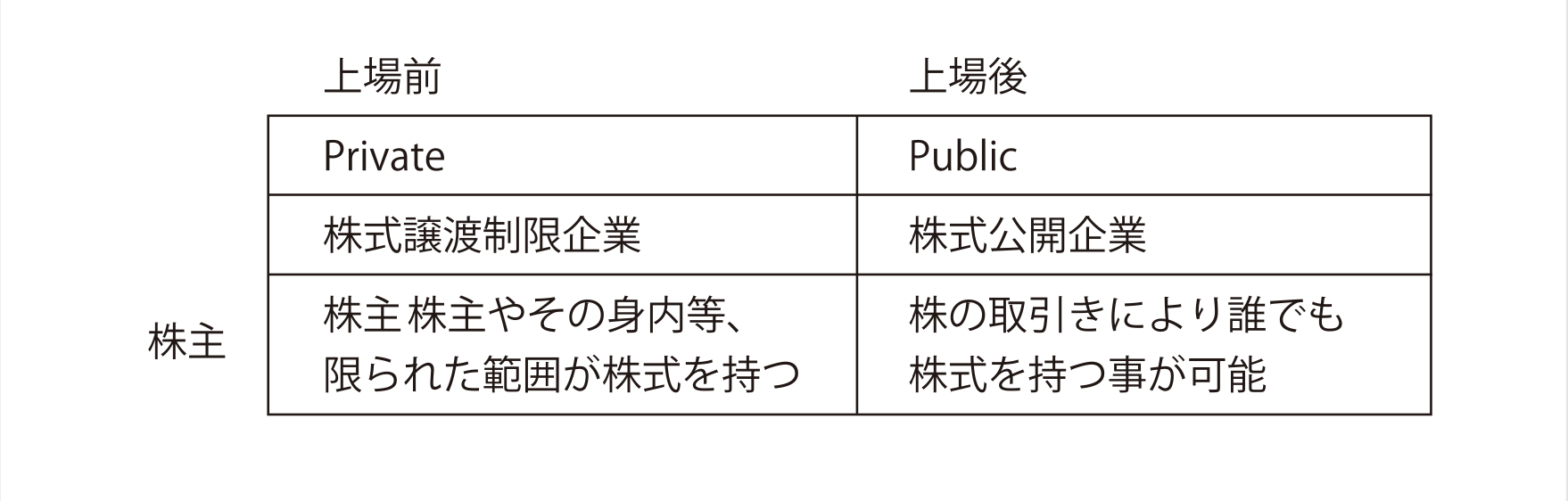

上場する前の企業は、創業者やその身内や知り合い等限られた人がその企業の株式を持ち、その株式の譲渡に関して定款などで定められた手続きを経て行わなければなりません。一方上場した企業は証券取引所に上場し一般投資家が売買できるようになります。極端な表現ですが誰でも株主になる事が出来るのです。

この様に上場するという事の最大のメリットと言える証券市場で資金調達が可能となる訳です。ですが、これも無制限に株式の公開を出来るという訳ではなく、公開する株式の数にも限界はあります。それは何故か、2つ歯止めとなる事柄があるからです。

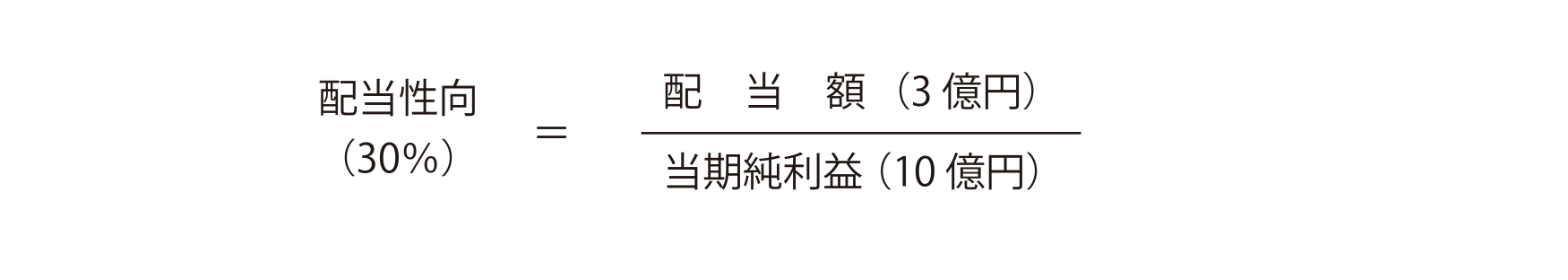

1つ目は配当性向です。会社が当期純利益の内、株主にどれだけを配当金として回したかを示す指標です。

この配当性向により企業が株主にどの位還元しているかが判りますの

で、企業を評価する指標の一つと言えます。

ですが、配当性向が高ければ高いほど良い、低いからと言って悪い企業かというと必ずしもそうとは言えません。以前にもお話した事がありますが、それは内部留保があるからです。企業が成長するには投資つまりお金が必要です。その為投資する為の資金を貯める為に利益を配当ではなく、企業内で蓄積している場合があります。内部留保の比率はその企業の財務の健全性を示す指標の一つでもあります。この事から配当性向がそれほど高くないからといって決してその会社が悪い訳ではないという事が言えるのです。

あくまでも傾向の話ではありますが、以前にもお話した様に内部留保と配当性向については日本と欧米のなかでも特にアメリカとでその考え方が異なる傾向があります。日本の投資家は比較的内部留保を企業の成長に必要なものとして認め配当性向が低くなる事を容認する傾向があります。

一方、アメリカの投資家は利益を配当としてできるだけ多く還元される事を望み内部留保に対しては比較的厳しい眼を向ける傾向があります。日本と欧米の違いがあるにせよ、重要なのは配当出来る純利益があるという事です。

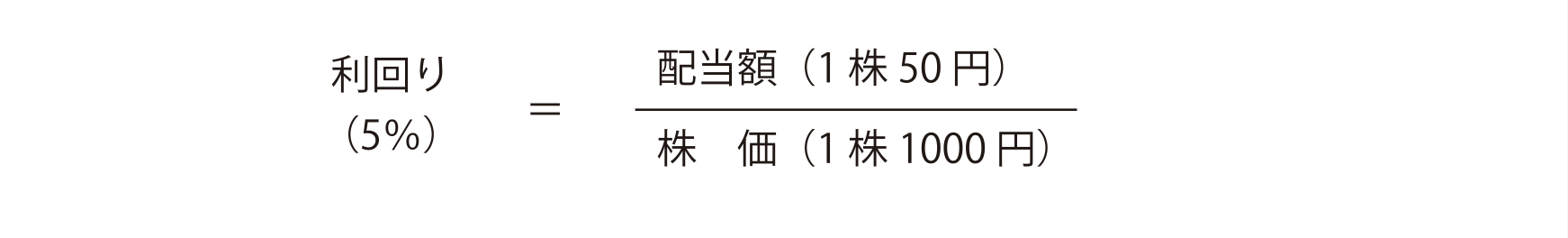

2つ目は配当利回りです。配当利回りについても以前お話した事がありますが、購入した株価に対し、どれだけの配当を株主が受ける事が出来るかを示す指標です。例えば1株1000円だったとします。その株の配当金が50円だった場合、配当利回りは5%となります。

投資家が投資をする時にこの配当金を予想し株の売買の判断を行う訳です。

企業が本業で稼いだ利益を指す営業利益、売上から原価を差し引いた粗利(売上総利益)、本業以外の収益や損益を加味した経常利益、一時的な損失や利益も含む税引き前利益、そして税金を引いた最終的な利益が当期純利益です。このうち営業利益がとても重要でこれを赤字にする様ではいけません。

今回は株式上場の最大のメリットである上場する事により証券市場で資金調達が可能となる事、しかし無尽蔵に株式を公開すればいいという訳ではなく、そのやり方にも限界があるという事について触れました。次回は株式上場のメリットの2つ目として挙げる創業者利益について触れていきたいと思います。

以 上